|

加拿大高企不下的高利率给很多家庭带了噩梦般的压力。一些房主已经撑不下去了。

近日,一个年收入近$10万多伦多的3口之家已经被疯涨的房贷月供逼到走投无路,屋主在Reddit论坛求助,到底该怎么办。

(图源:canadianbusiness 图文无关) (图源:canadianbusiness 图文无关)

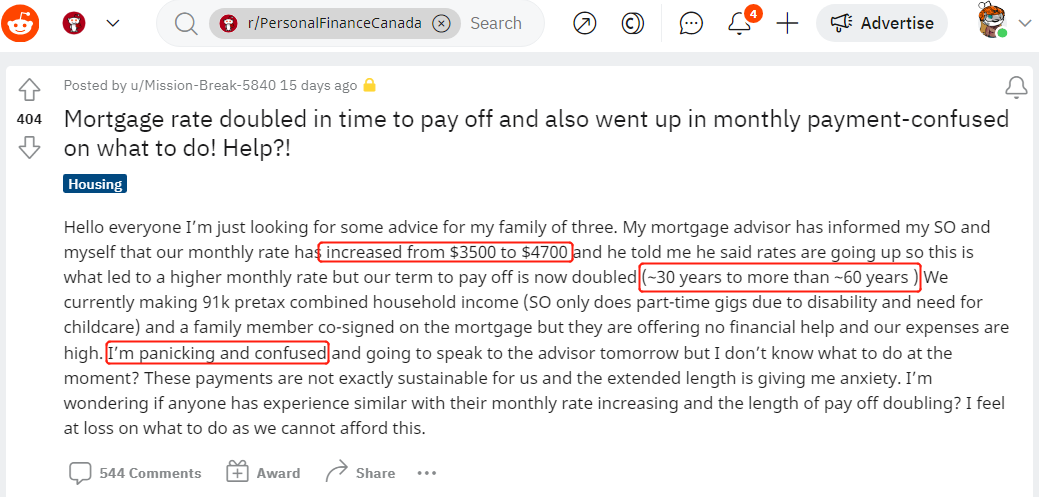

这位网名为 @Mission-Break-5840 的网友说,房贷利率翻倍,自家的月供已经涨到负担不起了。

帖子写道,“大家好,我们是3口之家,抵押贷款顾问通知我,我们的房贷月供由于利率上涨已从 $3500 增加到 $4700 ,他告诉我由于利率不断上涨,所以导致了更高的月供款。然而我们的还款期限现在也翻了一番!从30年增加到60多年。我们家目前的税前家庭总收入为$9w1(由于家里有残疾和需要照顾孩子,所以只能做兼职)。

我们当时买房时和一个家庭成员担保共同签署了抵押贷款,但他们没有提供经济帮助。现在费用涨成这样了,我很恐慌和困惑,明天要和贷款顾问谈谈,但我现在不知道该怎么办?这些付款对我们来说是不可持续的,而且贷款期限延长到那么久也让我感到焦虑。我想知道是否有人有过类似的月供增长和还款年限翻倍的经历?我无所适从,因为真的负担不起了......”

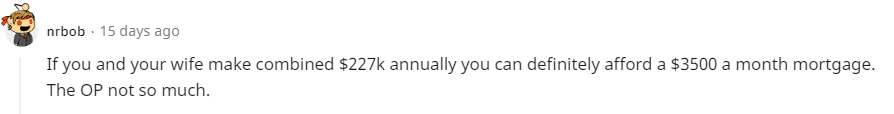

消息一出,网友炸锅。

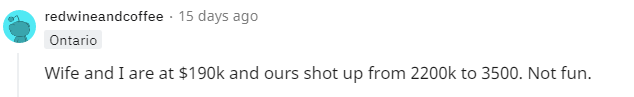

“我和我老婆年收入$19万,我们的房贷也从$2200涨到了$3500,一点都不好玩。

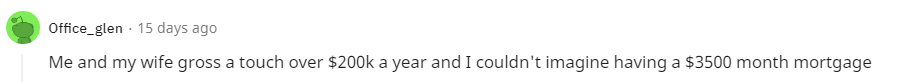

“我和我老婆每年的总收入超过 $20万,我都无法负担每月$3500 房贷月供。”

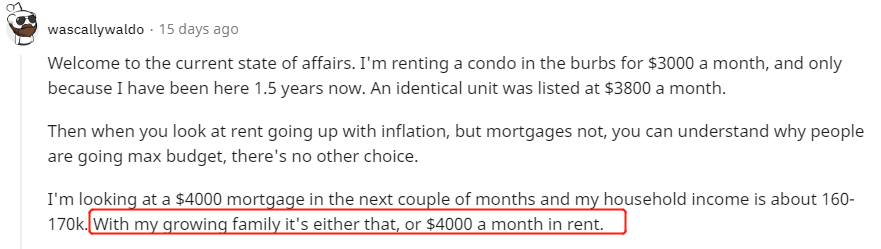

“欢迎来到残酷的现实世界。我现在每月付$3000在郊区租了一套公寓,这还算便宜的,因为住了一年半。现在类似公寓每月租金$3800。。。我正在考虑接下来的几个月买房,我可以接受$4000 房贷月供。我的家庭收入约为 $16-17万。对于我不断壮大的家庭人口来说,要么买房付高房贷,要么每月付 $4000房租。”

“ “年收入9万1不可能负担这样的房贷,$2500都付不起,快卖房吧。”

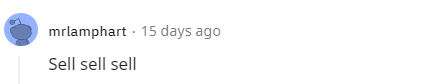

“年收入22万7才能负担得起$3500的月供。”

“卖了,卖了,卖了!”

“接下来60年,你俩都打2-3份工吧。”

“别忘了还有水电费、地税、物业保险、抵押贷款保险以及房屋的疯狂维护费用。我们家的平均每月这方面要花 $1500。”

“等着吧,我们会看到越来越多这样故事。”

的确,很多人都在近期遭遇了类似的事情。在中文社交媒体上,就有很多华人房主吐槽。

一名多伦多的网友表示,“贷款摊销期自动变成了69年!活不到100岁咋整?”

甚至还有加拿大其他地方网友说,自己的已经超过70年了。

那么,为什么除了月供涨,摊销期(amortization periods)会自动延长呢?

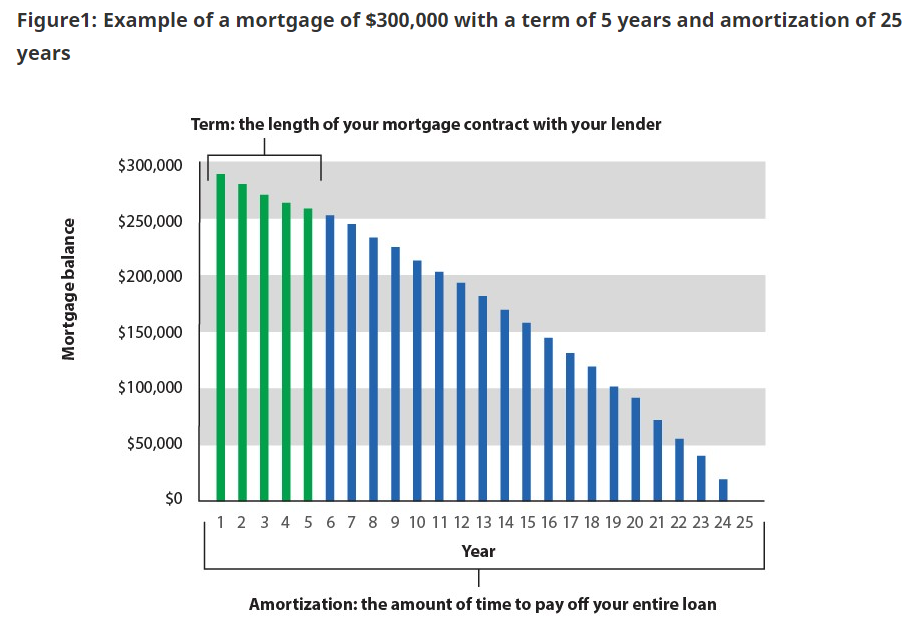

根据加拿大联邦规定,抵押贷款对于付了20%首付款的借款人,最长摊销期为30年。对于首付低于20% 的人,最长摊销期为25年。

但现在,许多浮动利率借款人的摊销期限自动延长至30年以上。由于大部分浮动利率抵押贷款都有固定的月供。这意味着当利率上升时,他们支付的更多钱将用于付利息,而减少了本金的原始规模。后果就是摊销期变长。

据Globe and Mai报道,由于越来越多房主付不起月供,加拿大联邦金融消费者监管机构FCAC上个月最新发布了一套关于贷方如何向现金拮据的抵押贷款借款人提供帮助的拟议指南,其中包括: 延长房主偿还贷款所需的时间; 允许抵押贷款扩大到超过其原始规模; 并且对这些措施不收取罚款。

根据该提议,银行可以暂时或永久延长陷入困境的借款人的摊还期。该指南将适用于所有类型的抵押贷款,包括固定利率的抵押贷款。

FCAC表示,如果延长是暂时的,银行应考虑借款人在其所说的“合理时间范围内”将摊销恢复到原始期限的能力。也就是说,在下一次房贷续约时,摊销期可能再会缩短,届时借款人面临的月供可能更高。

但如果是永久性的解决方案,银行必须确保摊销期是“合理的”。

FCAC提案称,贷方应考虑允许陷入困境的借款人的原始抵押贷款规模变大,这被称为负摊销(negative amortization),发生在借款人的每月还款额不足以支付所有利息部分时。未付利息被添加到贷款的原始规模中,导致总抵押贷款增加。换言之,房贷越付越多。

所有这一切,都是为了避免大批房主付不起房贷而导致的房屋拍卖破产潮。

但坏的消息是,央行的加息可能还没完。由于4月通胀指数4.4%,是近10个月来首次掉头上升,和央行压制通胀的目标2%相差太多。很多人押注央行会在6月份继续加息。

不过央行行长目前对此就闭口不谈。

再过两周,央行宣布的利率对于很多房主来说都是决定命运的消息。

而即便不加息,随着很多房主的续约潮即将来临,经济专家已经加拿大的房贷债务比喻为一个“定时炸弹”,并可能在未来2-3年内引爆。

怎么办?

|