|

最近这段时间,虽说加拿大的房价出现了下跌,但房屋的可负担性却一点都没有改善。

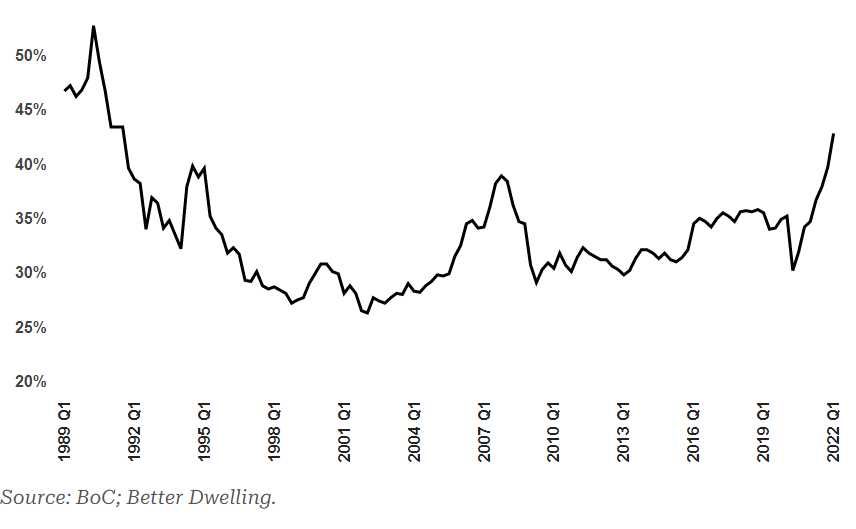

根据加拿大央行的最新数据,房屋的可负担能力指数(HAI)在2022年第一季度大幅跃升,可负担能力达到了近30年来最差的水平。

住房可负担能力指数是加拿大央行的官方负担能力指标,它衡量的是负担房屋成本需要的可支配收入比例。指数的上升,意味着人们需要将更多的收入用于偿还房屋抵押贷款,意味着负担能力正在变差。而当该指数下降时,人们在住房成本上的支出就减少了,意味着可负担性正在转好。

之所以如今房价下降,可负担性反而会变差,主要原因还是加息过后,房屋贷款融资成本的大幅上升。

从数据上来看,加拿大的可负担能力指数已经上升到一代人中的最高水平,这是30年来出现过的最高数据。

可负担能力指数显示,2022年第一季度,一个家庭需要花费42.8%的可支配收入来购买房屋。这比上一季度增加了3个点,比去年增加了8.1个点。

自从1991年第三季度以来,住房负担指数还没有像现在这么高过,当时加拿大地产市场正处在泡沫的高峰。

然而,如今这样的情况可能只是暂时的,因为房价会进一步调整,来适应更昂贵的借贷成本。住房负担指数在短期内将继续上升,但最早可能会在今年逆转。

根据预计,住房负担指数可能会在下一季度进一步走高,因为贷款融资成本在 2022 年第二季度飙升,而房价在该季度仅小幅下跌。

这将导致住房负担指数上升,但随着房价的不断下跌,局势预计很快就会发生变化。

随着央行不断地加息,为了避免借贷成本的增加,担忧经济不断衰退,买家的贷款方式也正在发生着巨大的转变,加拿大现在有越来越多的房屋买家开始将抵押贷款从浮动利率转向固定利率。

自2021年7月以来,由于极低的利率,有超过一半的加拿大房屋买家选择了浮动利率的抵押贷款,因为相对于固定贷款来说,浮动利率贷款会更加便宜。

不过现在,这种情况正在发生逆转,回到了历史常态。根据加拿大央行的最新数据,5 月份固定利率的抵押贷款占所有住房贷款的49%,远高于3月份的 43%。

这一趋势目前仍在持续,估计到7月份,固定利率的抵押贷款就会占所有新房贷款的一半以上。

贷款利率比较网站Ratehub.ca的联合创始人James Laird也表示:“如果(目前的经济状况)让你夜不能寐,那么最好的办法就是选择固定利率抵押贷款,然后就不要再去想了。”

目前,加拿大银行能给出最低的五年期固定利率为4.24%,而浮动利率为3.5%,这是自去年9月以来最小的差距,这也是为什么越来越多的借款人选择固定利率。

除此之外,现在还有越来越多的借款人开始考虑短期固定利率住房贷款,这种类型的贷款通常风险更大,因为在到期时会面临更高的利率,不过就目前的环境而言,它们确实非常具有吸引力。

虽说越来越多的人选择了固定利率贷款,但是对于整体的住房可负担能力想必不会有太大的影响。为了面对未来的各种不确定性,对于有房贷或是在近期打算买房的市民们来说,选择合适的贷款方式,或许才是正确的应对手段。

|