|

作为即将生效的一系列银行法规更新的一部分,解决银行投诉的漫长等待时间将被缩短。

本月月底,加拿大一系列银行法规更新即将生效。从2022年6月30日起,加拿大居民将从新法规和加强后的保护措施中受益。

目前,银行已经开始就新规在6月30日生效后必须实施的一些变化发出通知,例如,当账户余额低于$100时将发出警报;以及除非有重大过失,新的规定将信用卡丢失或被盗的责任额度限制在$50加币。

在更新后的法规中,在首次提交对银行的投诉后,可将问题提交至第三方评估机构的天数缩短至56天。

在此之前,规定允许在索赔升级至第二级解决方案的90天之后升级,但由于银行在时间上缺乏透明度,导致索赔升级的实际平均时间被推迟到了130天左右。

自2013年底,财务部门就这些变化发出初步咨询文件以来,业内对高压销售策略和追加销售的担忧也越来越多。新规现在明确规定,银行不能“施加不适当的压力”来销售产品或服务,而且这些产品和服务必须“适合个人”和他们的金融需求。

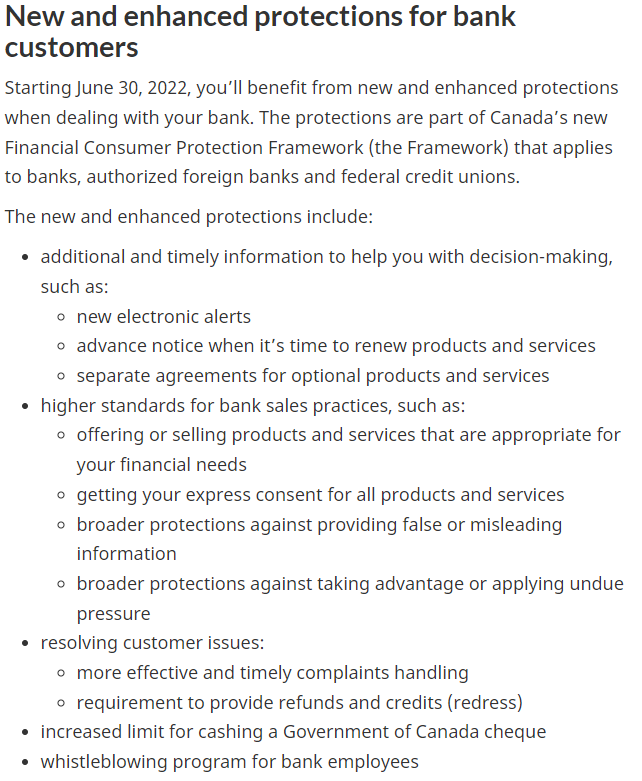

在更新后的法规中,为银行客户提供的新增和增强的保护措施是加拿大新的金融消费者保护框架的一部分,适用于银行、授权的外国银行、以及联邦信用合作社。

新增以及增强的保护措施包括以下5项:

可以帮助做出决策的其他及时信息,例如:

新的电子警报

在需要更新产品和服务是提前通知

可选产品和服务的单独协议

对银行的销售行为持有更高的标准,例如:

提供或销售适合客户财务需求的产品和服务

获得客户对所有产品和服务的明确同意

提供更广泛的保护,防止提供虚假或误导性信息 防止利用或施加不当压力的更广泛保护

解决客户问题,例如:

更有效且及时的投诉处理

要求提供退款或积分(补救性质)

提高加拿大政府支票的兑现限额 针对银行雇员的举报项目

从6月30日起,银行将实施新的电子警报,在以下情况下,您的银行必须向您提供电子警报提醒:

1、支票或储蓄账户余额低于 100 加元或低于您设定的金额 2、信用卡或信用额度的可用额度低于 100 加元或低于您设定的金额

银行会自动将电子提醒设置为 100 加元,但您可以要求您的银行将其设置为不同的金额。

产品和服务更新银行需要提前发出通知。

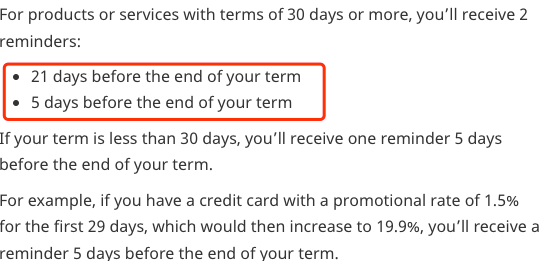

对于期限为 30 天或更长时间的产品或服务,您将收到 2 条提醒:

1、第一次是到期前 21 天 2、第二次是到期前 5 天

如果期限少于 30 天,您将在期限结束前 5 天收到一条提醒。

例如,如果您的信用卡在前 29 天的促销费率为 1.5%,之后会增加到 19.9%,您将在到期前 5 天收到提醒。

但值得注意的是,尽管新的框架要求银行改善政策,但新规的可执行性和有效性尚不清楚。

批评人士:只是小调整,根本问题没解决

这些改革包含在一个新的金融消费者保护框架中,旨在解决系统中的漏洞,但尽管已经发展近十年,有批评人士表示,这些变化更多的是一些小调整,而不是对问题的根本解决。

公共利益倡导中心(Public Interest Advocacy Centre)执行主任John Lawford表示:“这并不是一个翻天覆地的变化,不足以真正保护消费者。”

“这并没有真正改变银行与客户之间的基本关系,它们仍然是交易关系。”公共利益倡导中心的学生Rene Kimmett说。

她指出,这些规则并没有像一些证券法那样,建立一种以客户的最佳利益行事的信义义务。

这些变化也没有纳入澳大利亚、英国和欧盟使用的金融产品设计规则,这些规定要求银行为合适的目标市场设计产品,从而把产品是否合适的问题推到了产品开发阶段的早期。

Kimmett说,这样的规则对于保护那些通过推送通知获得产品和服务,而没有机会询问产品及其是否适合实现其目标的消费者尤其有用。

部分销售策略相关问题能改善

负责保护银行客户利益的加拿大金融消费者机构(Financial Consumer Agency of Canada,FCAC)表示,新规应能解决其5月底报告的许多有关销售策略的担忧。

该机构的报告指出,约15%至20%的神秘客户认为产品推荐并不合适,比如在没有询问消费习惯或收入的情况下就提供优质信用卡,对明显能看出是少数族裔和原住民的消费者的结果更为糟糕。

加拿大银行家协会发言人Mathieu Labreche在一份声明中表示,银行业对新框架下的改革表示支持。

“银行投入大量的时间、精力和资源,以帮助确保向客户提供适合他们的产品和服务,并且他们同意接受这些产品和服务。银行承诺遵守消费者保护措施。”

投诉事件缩短,但问题仍然存在

除了框架本身,像Kimmett这样的批评人士还指出,尽管投诉时间有所改善,但问题仍然是加拿大有两个外部投诉机构供银行选择,导致这两个组织在做出不利于银行的裁决的同时需要保留银行作为客户,而这种激励是有偏差的。

加拿大联邦政府在选举中承诺建立一个单一的外部投诉机构,并在今年的联邦预算中再次承诺这一目标,但尚未给出何时实施这一改变的时间表。

加拿大倡导组织民主观察(Democracy Watch)的联合创始人Duff Conacher说,新规定对保护消费者免受不公平价格的影响也没有帮助。

“在制止滥用和歧视方面,这些规则不是很全面,在制止欺诈方面也没有起到任何作用。”

他表示,除了FCAC本身加强执法之外,联邦政府更有效的行动将会是兑现自由党竞选时的承诺,即增强FCAC审查银行收费的权力,并在收费过高时予以调整。

“这是一个巨大的承诺,因为这是执政党第一次承诺赋予监管机构审查价格和实施改革的权力。”

而当被问及建立单一投诉机构和颁布增强权力的计划时,财政部的一位官员重申了预算承诺,但没有提供更多细节,并表示政府会定期审查金融部门框架和对金融消费者的保护。

|